2010年12月9日,图书自营网站当当网在美上市,开盘价为24.5美元,较16美元发行价大涨53%。截至收盘,当当网较发行价大涨86.94%,上涨13.91美元,收报29.91美元。当当对应市值达到23.3亿美元。

当当网的早期投资机构老虎环球(Tiger Global Management)赚的盆满钵满,按当当创始人李国庆的说法,老虎环球的投资翻了近30倍。

次日晚上,美国老股东们在纽约豪华晚宴宴请李国庆,李国庆中途离场,并在12月16日怒发微博表示:我不幸6年前接受了他们投资,6年来从不见他们,拒绝他们进董事会。

2010年的6年前就是2004年,当年当当接受投资的资本只有老虎环球。

(当当网融资历程。来源:天眼查)

李国庆说的竞争对手当然就是卓越网和凡客。事实上,除了当当、卓越和凡客,老虎环球在中国投资的电商和物流企业不少,2010年以后,老虎环球还先后投资了京东、阿里、美菜网、每日优鲜、满帮集团等企业。

(掌链根据公开资料整理,数据仅供参考)

两只老虎

很多媒体都将投资阿里京东当当的Tiger称为老虎基金,但严格来说,应该是老虎环球基金。真正的老虎基金应该是1980年著名经纪人朱利安·罗伯逊集资800万美元创立的基金管理公司——Tiger Fund。而投资阿里京东当当的Tiger是2001年由查尔斯·科尔曼创建的Tiger Global Management。

两者是两家完全独立的投资机构,不过,查尔斯·科尔曼和朱利安·罗伯逊还是有些关系,前者曾经是后者的手下。

Tiger Fund是上世纪90年代全球最著名的对冲基金之一。创立后的短短18 年,旗下的资产从最初的 800 万美元,迅速膨胀至 220 亿美元,一度成为美国最大的对冲基金,与索罗斯的量子基金齐名。

Tiger Fund和索罗斯的量子基金还都曾是东南亚金融风暴的积极参与者,在东南亚和香港金融灾难中,狂赚上百亿美元。据报道,1997年7月1日至1998年7月,Tiger Fund所管理的资产额增长达到100%,从大约90亿美元急增至180亿美元。

之后,Tiger Fund转战美国本土市场,大肆购入股价低廉的传统企业股票,所持有的最大笔资产是美国航空。正是这一举动,将Tiger Fund推入死亡深渊。

当时美国的科技狂潮已经掀起,大批资本涌入新兴科技行业,传统行业股价狂跌。重仓传统行业的Tiger Fund损失惨重。资产血崩让投资人异常恐慌,纷纷从Tiger Fund赎回自己的投资。导致 1998年年底到 2000 年的短短两年时间里,管理着整个老虎系基金群的老虎管理,资产缩水大半,仅剩下 60 亿美元。

面对自己旗下的基金在两年内迅速从顶峰跌落谷底,罗伯逊宣布老虎管理停止运营,并对65亿美元的资产进行清盘,其中80%归还投资者,朱利安·罗伯逊个人留下15亿美元继续投资。

曾经势头无双、血洗东南亚市场的Tiger Fund,终于因为没有准确把握住市场的风向,猝死资本市场。

但罗伯逊并没有就此退出投资界,而是通过各种方式支持了很多新的对冲基金。这些对冲基金中有相当一部分都跟之前的老虎基金有着千丝万缕的联系,其中最著名的就是Tiger Global Management老虎环球。

深耕互联网科技行业

老虎环球沿袭了Tiger Fund凶猛的作风,但却没像Tiger Fund继续扎根传统行业,而是稳稳站在了新兴行业的风口。

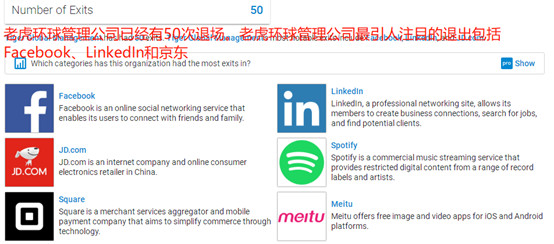

其投资的企业包括著名的Facebook、阿里、京东、领英、美图等,其中,京东还位列最引人注目的退出案例前三甲。

(来源:crunchbase)

老虎环球在中国投资的第一个互联网电商企业是卓越网,2003年10月16日,时任卓越网董事长的雷军对外公布了融资成功的消息,来自美国老虎基金属下的老虎科技基金,斥资5200万元人民币注入卓越网。

当时亚马逊在美国已经崛起,势头如日中天,卓越网的模式和亚马逊类似,被很多人称为中国亚马逊,后来卓越网被亚马逊收购,老虎环球退出。

紧接着,科尔曼又投资当当网,2004年,老虎环球斥资1100万美元入股当当网,获得当当网34.5%的股份。和卓越网一样,当当网也一度被称为中国亚马逊,但当当网成长的更快,2010年在美国上市,按上市时的市值算,老虎基金可获30倍回报。

之后京东崛起,当当网市值掉头直下,老虎环球在2011年清空了当当的全部股票,获10倍收益回报。与此同时,老虎环球马不停蹄投了京东,连续投了C轮和D轮。巧的是,京东也被称为中国版亚马逊。

当时老虎环球已经笃定京东会在不久的将来上市,果不其然,2014年5月22日,京东在纳斯达克上市,老虎环球以IPO方式退出,账面回报率高达37.6倍,迄今仍是老虎环球回报率最高的几个投资案例。

(老虎基金退出京东。来源:清科研究中心)

收割京东的同时,老虎环球没忘了中国最大的互联网电商平台阿里巴巴。京东上市之前,阿里巴巴集团已经有上市的消息流传,科尔曼更是坚信阿里会很快上市,在二级市场狂购阿里股票。

2014年1月21日,《今日美国》网站报道,据四位知情人士透露,老虎环球正在购入阿里巴巴集团的股份。更有一位知情人士透露,老虎环球买入了价值约2亿美元的阿里巴巴股份。2月11日,这笔交易浮出水面。股权出让方是史玉柱所在的巨人网络。

科尔曼预估的不错,当年9月19日,阿里巴巴正式敲钟登陆纽交所,开盘价92.7美元,对应市值2383亿美元,在全球范围内仅次于苹果、谷歌和微软,远超美国互联网电商巨头亚马逊。老虎环球再次赚的盆满钵满。

除了京东阿里,中国的另外一个互联网巨头同样没逃过老虎环球的五指山,它是以外卖为核心的综合服务平台美团点评。2018年9月20日,美团登陆港交所,老虎环球以IPO方式退出,账面回报3.58倍。

(老虎环球退出美团点评。来源:清科研究中心)

中国另外一个流量巨头满帮集团也没逃过科尔曼的法眼,去年11月,老虎环球斥资1.2亿美元投资满帮,现在只等满帮上市。

盯上中国垂直电商产业

阿里京东美团这样的巨无霸之后,中国互联网红利褪尽,阿里京东美团满帮这样的大鲨鱼很难再出现,老虎环球将目光转向小而垂直、具备很强盈利能力的企业。先后投资了每日优鲜、上上签、美菜网。

(掌链根据公开资料整理,数据仅供参考)

每日优鲜和美菜网都深耕生鲜电商垂直行业,两者都是行业的龙头企业,一定程度上变革了中国的生鲜供应链。

每日优鲜目前做的是上游农产品发掘和直采直送。在9月6日的新一轮融资后,每日优鲜方面表示,将深耕全球优质供应链,精选3000款生鲜商品,并将自有品牌商品占比提升至50%;此外,将全力推进“百城万仓亿户”计划,覆盖100个城市,拓展10000个前置仓,为1亿户家庭提供全品类精选生鲜1小时送达服务。

美菜网也做农产品供应链,与每日优鲜不同的是,美菜网的目标客户是餐厅和蔬菜店铺。也就是说,每日优鲜是To C,美菜网是To B。

美菜网也是自己领域的领头羊,致力于用科技改变中国农业市场,为全国约1000万家餐厅和蔬菜店铺,提供一站式、全品类、可溯源的餐饮原材料采购服务。美菜网提供应用,餐厅经营者可通过智能手机从农户手中直接预订白菜、茄子等蔬菜。目前,美菜网已为全国约100个城市250万餐厅提供蔬菜采购服务。

上上签则聚焦电子签约,以SaaS模式为企业提供完整的“实名认证”、“在线签署”、“意愿验证”、“合同管理”、“证据链保存”、“诉讼保障”、“保险赔付”等覆盖电子合同全生命周期的智能服务。

上上签对标美国的DocuSign,DocuSign今年4月份以每股29美元的价格进行IPO,募集资金净额为6.29亿美元。IPO后一个月,DocuSign的估值涨至60多亿美元。

如果说红杉资本的沈南鹏是“披着西装的鲨鱼”,那老虎环球就是完全没有伪装的老虎,它时刻保持高度清醒,哪里有血腥味,他就咆哮着奔向哪里。

但红杉资本和老虎环球却又不同。沈南鹏曾说,“红杉资本要成为顶级高成长企业最早和最重要的投资人。”老虎环球却以资本收益最大化为最高宗旨,他经常在明星企业上市前大肆收购股票,然后在企业上市后清仓。

老虎环球不但沿袭了Tiger Fund凶猛的作风,同样也具备Tiger Fund没有温度的特质,不过,这和它的基因相关,毕竟,它始终是一家对冲基金。