在中国的投资界,恐怕没有哪个大的投资机构比真格基金把“投资就是投人”这一信条贯彻得更彻底的了。

2011年,新东方的联合创始人徐小平、王强联合红杉资本中国创立真格基金。真格基金的创立初衷是为了支持年轻人实现梦想,主要聚焦在人工智能、互联网、教育、医疗、娱乐文化等领域。

截止目前,真格基金已经投资了600多家企业,包括聚美优品、世纪佳缘、51Talk、ofo、小红书、VIPkid、逻辑思维等一系列行业明星企业。

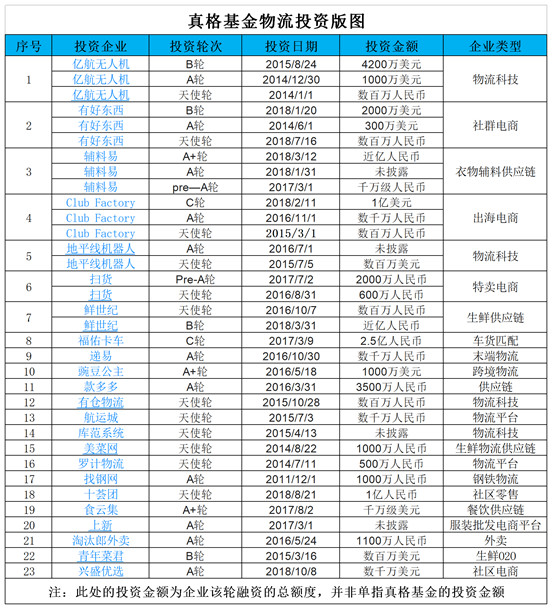

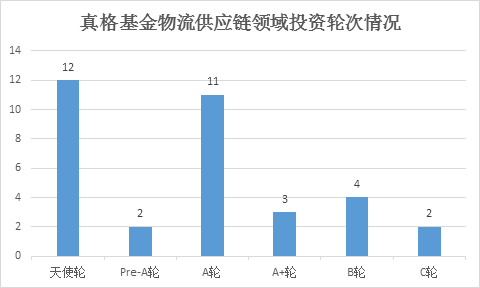

而在物流供应链领域,真格基金也投资了23家企业,包括亿航无人机、地平线机器人、找钢网、美菜网等知名细分领域头部企业。

看人投资

作为天使投资界的扛把子,徐小平投资的最大特点就是看人投资。

在36氪对真格基金合伙人兼CEO方爱之的一次采访中,方爱之曾透露,她刚到真格基金时,徐小平要求她每天都要回复完邮箱里收到的每一份商业计划书。起初,商业计划书每天30份左右,方爱之还勉强能做完。但随着真格基金在圈内打出知名度,发到邮箱的BP也与日俱增,到后来,每天的BP能有200多封。

方爱之看BP看的很细,每一封BP都要从商业模式看起,找资料分析行业前景,前后所耗时间与精力巨大。就算她在美国高等商学院以及摩根大通、通用电气受过专业训练,也认为徐小平给她的任务根本不可能完成。

徐小平知道她的工作方法后,只说了一句话:“你是对的,但这不是天使机构的打法。”然后告诉她一个简单直接、省时省力的方法:“其他先不用看,直接翻到创始团队那一页。”

这就是徐小平典型的“看人投资”理论。

对于“投人哲学”,徐小平甚至举了一种极端情形:我明明不认同你的商业模式,但我仍然愿意投你。

徐小平认为,如果公司已经发展成型,有几千万甚至几亿美元的估值,当然要看赛道、模式和数据,但创业团队在天使阶段什么都还没有定型,随时都有可能改变。很多创始人发现此路行不通,便会很快调整方向,转向另一个赛道。因此对天使投人来说,最主要还是看人。

聚美优品就是一个很典型的例子。当初陈欧从斯坦福回来以后本想做游戏分发平台,但发现这一模式似乎不适合中国的土壤。而后挖掘了美妆电商这一商业模式,并打造了一个现象级公司,2014年市值最高时,一度达到38亿美元。

优秀的创业者具备四大素质

真格基金合伙人、主管真格教育基金的郑朝予在2018年“好买财富股权投资年度峰会”分享过真格基金看人哲学,他提到,真格基金看人最关注四大能力:学习力、工作力、影响力以及融资能力。

① 学习力Ability To Learn:今天能成为独角兽乃至超级独角兽的企业,大多数都面临过转型的问题。当年,京东从3C转向全品类和自建物流,开启了一路狂奔的步伐;美团从单纯的O2O团购网站拓展到以外卖业务为核心的生活服务平台,让它的市值一路高歌猛进,打败了同期团购平台;就是今天的电商巨头阿里巴巴,也经过了数次的边界拓展和试错。

郑朝予认为,这种学习能力十分重要。很多名校出来的MBA真格都会投资,因为他们确实是当今社会上学习能力很强的一波人。

当然,具备超强学习力的人也不仅仅是哈佛清北等名校毕业生,很多在社会上摸爬滚打的人也具备极强的学习能力。找钢网的创始人王东就是一个例子。

当年王东创立找钢网之前,在一家外贸门户网站工作。2008年以前,钢材的生意十分火爆,市场供小于求,很多人拿着现金都买不到钢材,可谓一钢难求。

2008年全球金融危机,中国也受波及,当时中国政府出台了4万亿计划,钢材的产能大幅扩大。市场钢材的供求关系悄然发生变化。过去靠关系才能买到的钢材,如今堆在仓库里积压成山,很多企业想法设法找各种渠道卖钢材。

王东敏锐的发现了这一变化,并从中看到了机遇,于2011年创办了找钢网,这就是郑朝予所说的学习能力。如今,找钢网估值已经超过百亿人民币,真格基金的回报率超过百倍。

② 工作力Work Experience:真格基金会在大企业中发掘优秀的中层骨干与高管。他们会在BAT、Facebook、谷歌里面去做创业讲座,“我们希望抓住这里面优秀的人,让他们出来创业的时候第一个就想到真格,因为这些人的工作能力早已在大公司中被验证过了。”

③ 影响力Influence:郑朝予认为,创业者不仅需要学习能力和工作能力,还需要极高的情商,他需要去影响身边的人,“创业就是画饼,给投资人、给客户画饼,更重要的是给合伙人、员工画饼。”而创业者的影响力就在于让别人相信他画的这张饼,这也是商业领袖的重要潜质。

④ 融资能力Funding Ability:做CEO有两大核心任务:一是找人,二是找钱。创始人融资能力对于企业的后续发展有着非常重要的影响,很多企业死就死在资金链断裂的坎上。

跑道拥挤,看人的准则也在变

十多年前,天使投资机构凤毛麟角,徐小平凭着自己在圈中看人的准则在天使投资界大杀四方,真格基金成立以后,也成为少数把重心放在天使投资上的投资机构。

随着中国资本市场的快速成长并日趋成熟,在投资中后期领域杀的头破血流的各路资本开始将目光投向项目早期投资,原本人烟稀少的天使投资突然涌进了大批实力跑者,以红杉资本、经纬中国为代表的投资机构开始在创业期抢占高地。

2011年找钢网创始人王东找徐小平融资的时候,只有一个险峰长期跟它争食,到2015年地平线机器人天使轮融资的时候,已经有近十个投资机构跟它争抢份额。

据公开资料显示,地平线机器人天使轮投资机构多达7个,包括:晨兴资本、高瓴资本、红杉资本中国、金沙江创投、线性资本、真格基金、创新工场。A轮融资更是达到了8个投资机构,包括:双湖资本、青云创投、祥峰投资、晨兴资本、高瓴资本、金沙江创投、线性资本、真格基金。

这反映了天使投资市场的一个巨大变化,用徐小平的话说,从过去粗放式的“守株待兔”,变成了今天的“到兔子门口去堵兔子洞口”,需要想方设法、绞尽脑汁地去接近最优秀的企业。

市场大环境的变化对真格基金产生了不小的影响,真格基金的“投人哲学”也在变化。

过去真格基金并不太强调创业者的工作经验,徐小平更是公开鼓励年轻大学生创业,但现在真格基金“看人”非常强调创业者的工作经验,事实证明,像雷军这样有丰富经验的创业者,能够更快、更有把握地在市场上叱咤风云。

真格基金投资的地平线机器人创始人余凯则是百度出来的,他是百度深度学习研究院(IDL)创始人,百度自动驾驶创始人,还曾在NEC美国研究院(世界上最早从事卷积神经网络研发的5个实验室之一)担任媒体实验室主任,具有丰富的人工智能从业经验。

很多投资机构既看人,也看赛道,但徐小平认为,他们依然是看人:真格“投人”的立场不变,只是现在更强调有工作经验、有领导经验的创始人。